作者:孙志富

2023年1月7日,禾赛科技官宣获得上汽集团旗下新能源汽车品牌飞凡汽车前装量产项目定点,飞凡汽车旗下的全新车型将搭载禾赛车规级超高清激光雷达AT128。

“上车”或将成为中国激光雷达行业2023年的关键词,对于上不了车或者上车慢的激光雷达企业而言,在这个严重内卷的赛道上恐将失去比赛资格,重蹈海外激光雷达企业的覆辙。

曾经在激光雷达行业内处于垄断态势的国外供应商,自2022年下半年开始纷纷陷入经营危机,破产兼并重组消息不断传出。

2022年10月,被誉为激光雷达鼻祖的Ibeo公司宣告破产;11月,Ouster和Velodyne两家公司宣布合并;12月,专注OPA(光学相控阵)技术的Quanergy公司宣布破产……“一直拿不出车规级产品,未能实现上车是主要原因”,某业内人士对猫头鹰车志表示。

市场竞争已经进入淘汰赛阶段,还未上车的激光雷达企业或将不得不面临被甩出赛道的风险。

激光雷达加速“上车” 跑出领先玩家

国信证券分析认为,随着国产自动驾驶新车型的大量上市,2023年激光雷达有望加速上车。

国泰君安则进一步指出,2022年是激光雷达“上车元年”,2023年随着自动驾驶的加速渗透,激光雷达将持续放量增长,2022年预计出货量20万-30万台,2023年预计出货将达到100万台。激光雷达将从0到1的突破阶段走向从1到N的大规模量产上车阶段。

高工智能汽车研究院监测数据显示,2022年1-9月,前装搭载激光雷达的数量已达5.7万颗,预计全年达12万颗,增长10倍以上。高工智能汽车研究院预计,2023年国内乘用车前装标配激光雷达交付将冲刺40万-50万台规模。

法国咨询公司Yole预测,到2027年,全球激光雷达交付量预计将达530万台,其中大多数(450万台)将服务于汽车市场。

加速上车,无疑将是2023乃至未来几年激光雷达公司的重要使命,上车数量越大,反馈数据越多,更新迭代越快,最后才能在实践的竞速中实现领先,建立起别人难以超越的技术壁垒。

就在禾赛科技宣布从luminar手里拿到上汽飞凡定点的同一天,北醒与捷普双方宣布,将围绕全新一代512线车规级激光雷达AD2的生产制造与量产交付,展开深度合作。此外、览沃、速腾聚创、图达通、华为、Luminar也都已经纷纷实现了头部乘用车品牌前装量产交付周期。

激光雷达前装量产竞赛已经正式进入“排位”阶段,那么,目前谁能排在首位呢?

答案是禾赛科技。

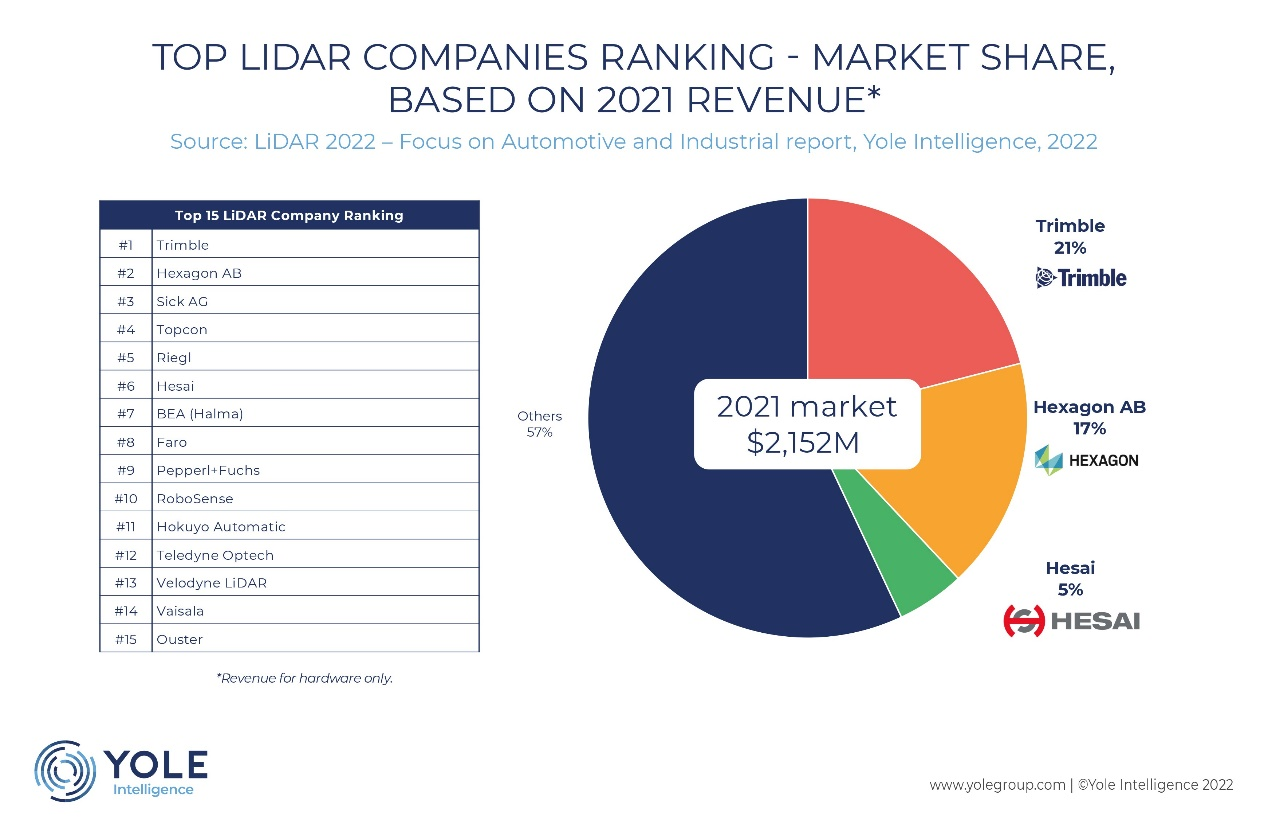

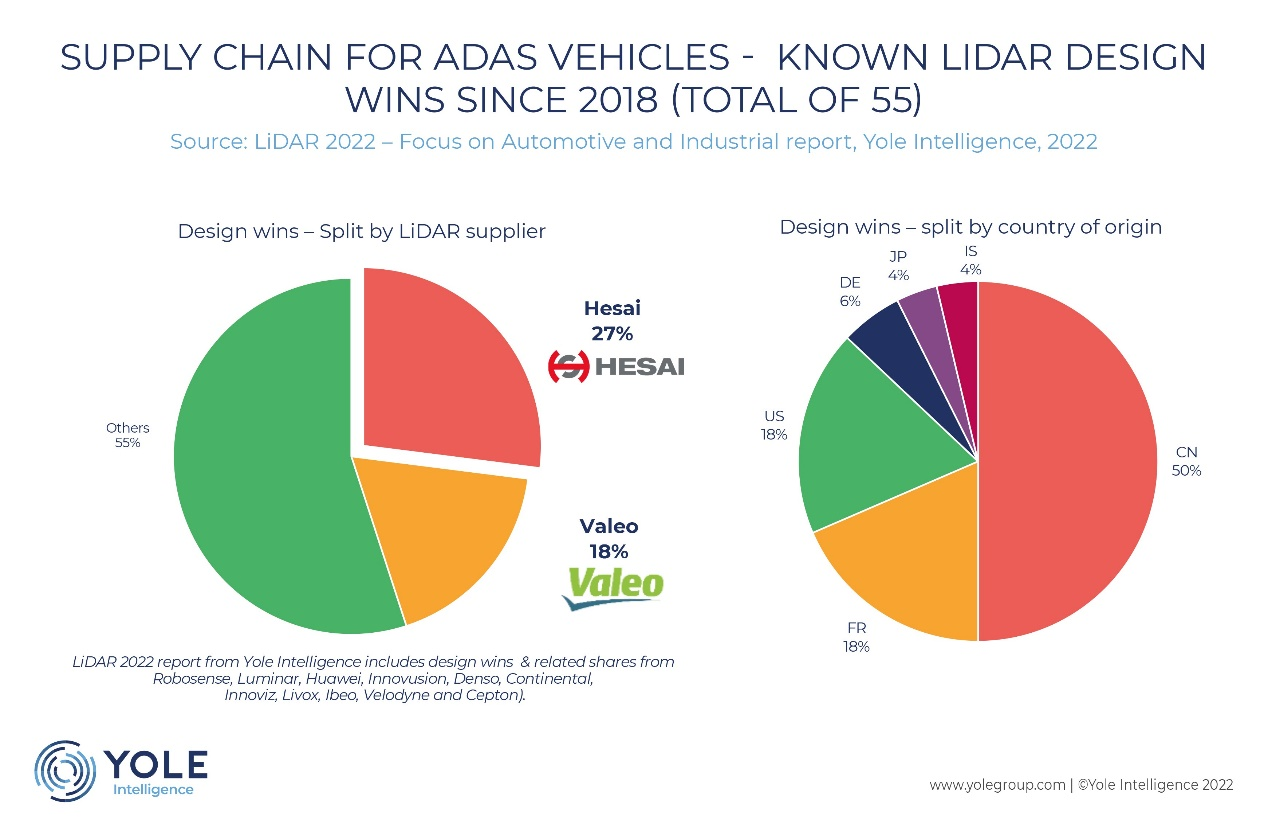

据Yole Intelligence发布的《2022 年汽车与工业领域激光雷达应用报告》(以下简称报告),禾赛科技获得包括ADAS 前装量产定点数量全球第一,L4 自动驾驶激光雷达市场份额全球第一,总营收在车载激光雷达领域排名全球第一等多项全球第一。2022年禾赛科技全年交付近8万台激光雷达,成为年度量产冠军。

2022年小爆发 2023年会如何?

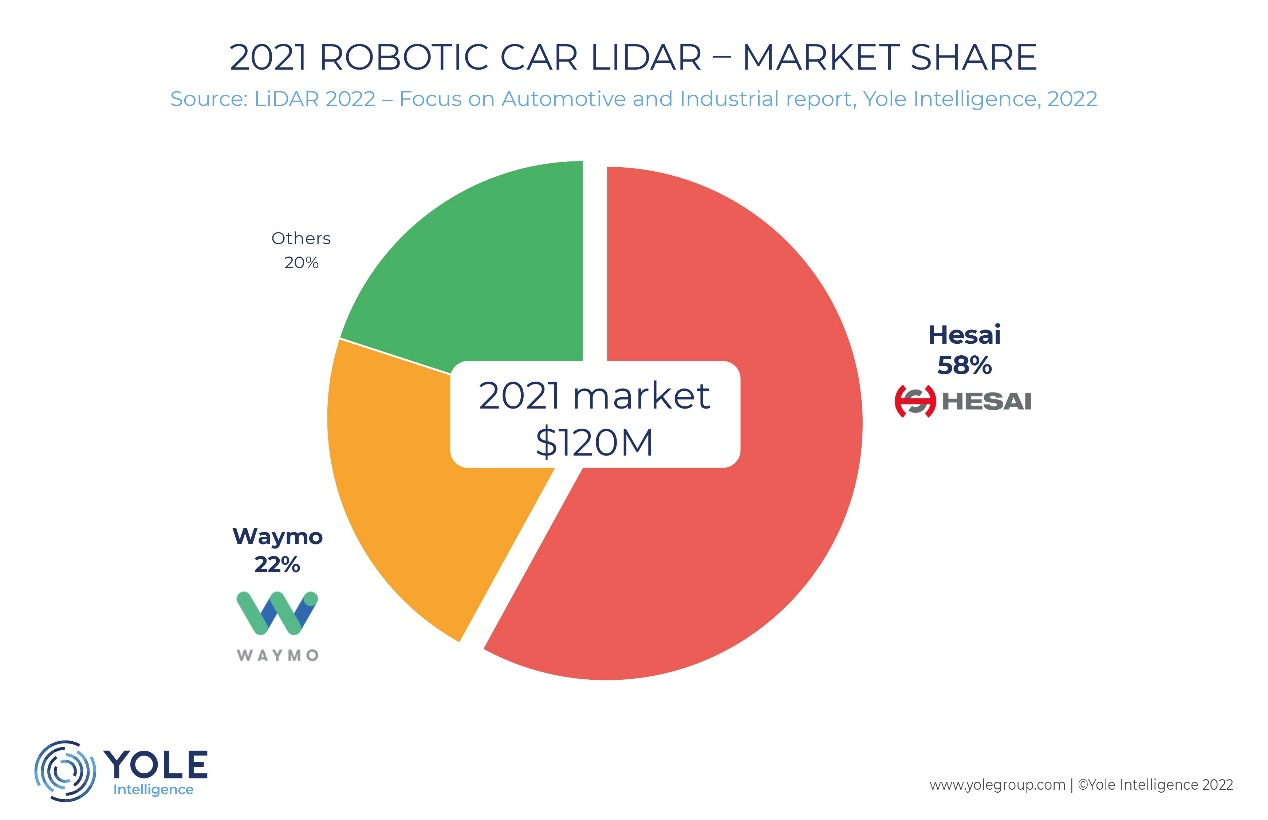

Yole Intelligence在《报告》中指出,2021年中国激光雷达供应商已经占据了全球ADAS市场的50%。禾赛科技在 L4 自动驾驶市场营收上占比高达58%,全球排名第一,较第二名 Waymo 份额(22%)高出两倍以上。从前装量产供应商来看,禾赛科技占据目前全球 27% 的前装定点数量,全球排名第一。

2021年,禾赛科技已经做到多个第一,进入2022年,伴随着汽车智能化的进一步深入,激光雷达制造商和汽车制造商之间建立起了更加密切的合作关系,禾赛科技迎来一波小爆发。

9月,搭载禾赛第二代自研芯片的产品,面向ADAS前装量产市场的半固态激光雷达AT128单月交付量超过1万台。12月,完成第 10 万台激光雷达交付,其中2022年共交付8万台。

交付量倍数级的增长,离不开禾赛科技在多个领域的业务拓展,以及在产品上面持续研发。

猫头鹰车志从禾赛科技了解到,目前其客户覆盖ADAS高级辅助驾驶、L4级自动驾驶和机器人等多个领域,为客户提供硬件产品解决方案。

其中在ADAS高级辅助驾驶领域主要服务理想汽车、长安汽车、集度汽车、高合汽车、路特斯等主流主机厂客户;L4级自动驾驶领域,主要服务百度、文远知行、小马智行、轻舟智航、友道智途等主流自动驾驶厂商客户;在机器人领域,服务包括美团、京东、新石器、Nuro,ZOOX等客户。

AT128作为禾赛科技面向前装量产市场推出的ADAS主激光雷达,目前已经获得10余家主流主机厂商累计数百万台定点,自2022年开始量产交付以来,赋能多款车型上市。目前,AT128单月交付量已超过2万台。

另外,2022年11月,搭载禾赛第三代自研芯片的产品,纯固态补盲激光雷达FT120也正式发布,并将于今年下半年开始交付。

不断增长的客户订单加上极具竞争力的产品,无疑为禾赛科技的发展插上了两个腾飞的翅膀。

持续增长的大订单为禾赛科技的营收提供了最强助力,2022年前9个月营收高达7.93亿元同比增长72.77%。禾赛科技的营收已经超过Velodyne、Ouster、Luminar、Innoviz等几家全球主要激光雷达公司营收之和,目前从全球范围看,禾赛科技是最有希望盈利的厂商。

2023年,禾赛科技会完成多少交付量,恐无法预测,但是,相对于2022年的小爆发,新的一年或将是一次大爆发。当然这不仅仅是对禾赛科技而言,也是对中国市场激光雷达主要玩家而言。

未来市场格局会如何?

智能化、高级自动驾驶已经成为未来汽车发展的明确趋势,因此会有越来越多的车辆采用激光雷达。另外,由于激光雷达被认为是L4 级别以上无人驾驶系统必需的传感器之一,所以随着未来自动驾驶级别的提高,激光雷达的上车量也会加速增长。

对于激光雷达在汽车市场上的应用,禾赛科技表示,车规级激光雷达,目前刚上车不久。随着“蔚小理”等品牌搭载激光雷达的车型交付使用,用户对激光雷达的认知也会逐渐熟悉。消费者是否会为激光雷达而买单,还有待市场的反馈,应该很快就会知道。但汽车智能化的大趋势不会逆转,ADAS 辅助驾驶系统也会随着硬件的升级而持续迭代,为消费者提供更好的出行体验。目前主流趋势来看,要想实现更高级的自动驾驶或辅助驾驶功能,激光雷达是必不可少的传感器。

相关机构曾预测,激光雷达前装车型出货量在2022-2023年会有指数级提升——达到数万台级/年,2025 年可能是下个指数级跳跃——达到数十万台级/年。但是从2022年的数据看,明显已经远超预测,2023年很有可能会抢先完成2025年的预测,达到数十万台级/年。

这对于禾赛科技等激光雷达企业而言,无疑将拥有更多的发展机会,但同时也要求这些企业必须跑得更快,拿下更多的订单。因为随着市场集中度的不断提升,能够登上牌桌的玩家会越来越少,淘汰也就在所难免。

业内预测,未来中国激光雷达市场有可能出现“2巨头+创业4强”格局。2巨头指的是家大业大的华为和大疆,创业4强则指的是禾赛科技、速腾聚创、探维科技、图达通。

这些企业,虽然技术路线各有不同,但都率先拿下了车企定点,实现了量产交付。未来将围绕成本、性能以及技术储备方面展开更加激烈的竞争。

禾赛科技对猫头鹰车志表示,随着激光雷达大规模量产上车,成本、性能和可靠性,都会是影响行业发展的重要因素。禾赛的核心优势是芯片化技术和自建工厂,保证产品质量稳定可靠,并具备大规模量产能力,满足高级辅助驾驶市场的当前需求。禾赛不会是一家走低价竞争打价格战的企业。

尽管未来的竞争会愈加激烈,但是行业给出的市场回报预测始终比较丰厚,因此尽管海外激光雷达公司遇冷,但是国内激光雷达行业,仍是资本市场十分关注的明星行业。

据Yole数据显示,2021年全球汽车与工业领域激光雷达市场规模为21亿美元,预计到2027年增至63亿美元。其中,在汽车ADAS领域的应用将是增长的主要驱动力,该领域市场规模预计将从2021年的0.38亿美元增长至2027年的20亿美元,成为激光雷达行业最大的应用领域。

伴随着新能源汽车产业的不断向前,激光雷达市场无疑变成了资本眼中的长坡厚雪大道。但是相较于前些年的“大撒网”,未来资本市场必将聚焦于行业头部企业,关注量产上车规模,关心企业的商业化能力。

换句话讲,能不能完成IPO将是接下来中国激光雷达企业证明自己实力的重要体现。禾赛科技又一次跑在前头。

1月17日晚间,禾赛科技正式提交了赴美上市申请,率先进入了冲刺IPO状态,中国激光雷达第一股已经呼之欲出。

激光雷达前装量产 “排位赛”或将在2023年进入关键时期,上车就意味着资本市场的支持,可以继续留在赛道上,不上车就得退场,去重蹈海外激光雷达企业的覆辙。