作者:Jeff

近日,全球各大主流车企已经陆续发布了2022年第二季度财报显示,在销量普遍下降的同时,有的企业却营业收入和净利润却逆势增长,在供应链危机以及疫情的不利影响下,很多车企居然尝到了久违的赚钱的味道。

(猫头鹰车志资料图/孙志富摄)

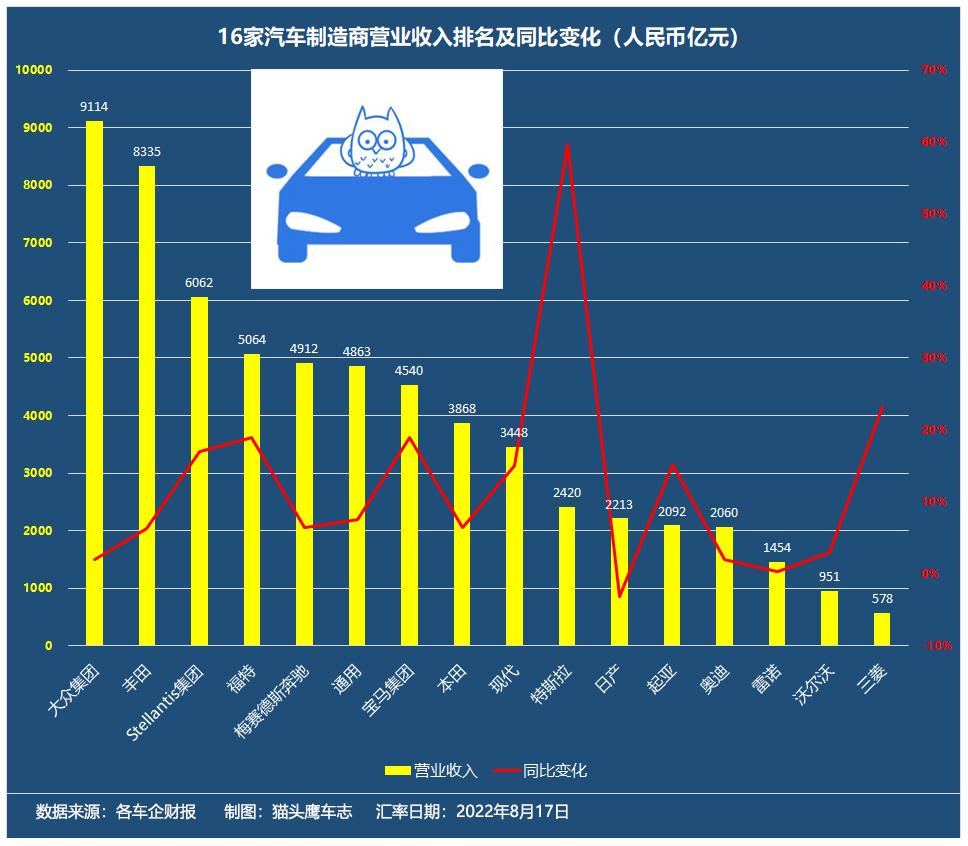

对此,猫头鹰车志根据全球各大主流车企发布的财报数据,按照当前汇率统一换算成人民币,整理出了销量、营业收入和净利润排行榜。(注:由于日本车企采用的财报统计周期与其他企业不同,2022-2023财年的完整周期是2022年4月~2023年3月。为了更好地和其他企业业绩进行对比,猫头鹰车志将日系车企今年第一季度(1-3月)和第二季度(4-6月)的数据进行相加,统一表述为2022年上半年业绩。)

欧系车企:最会赚钱

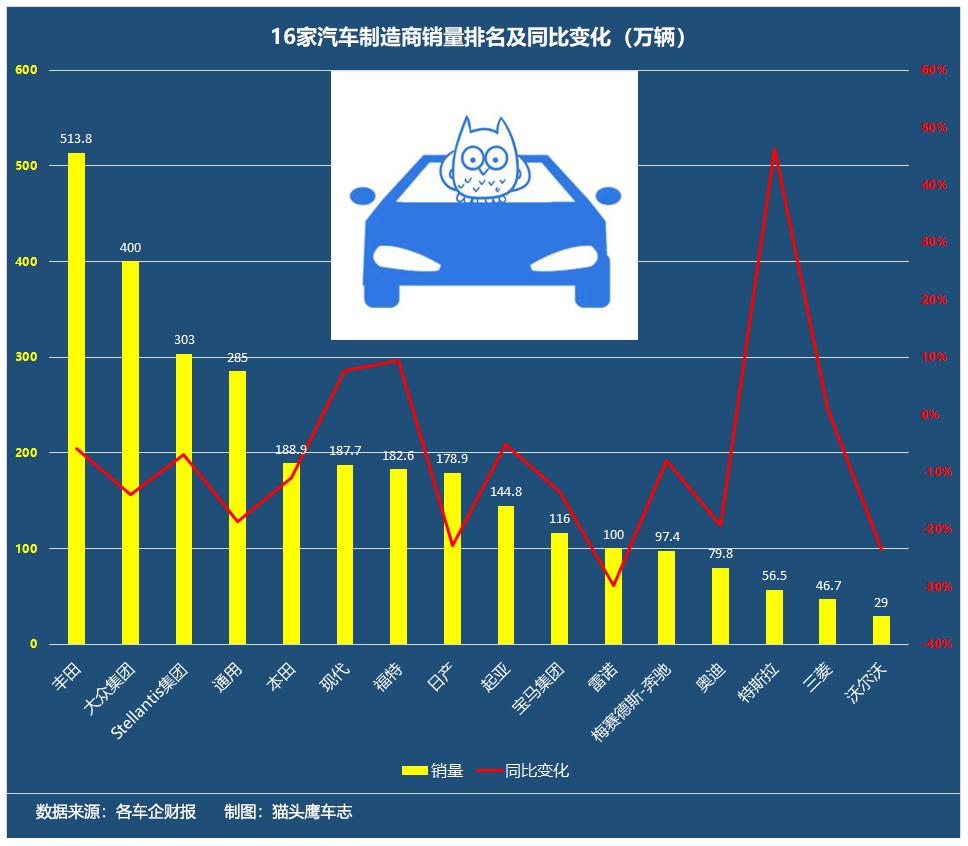

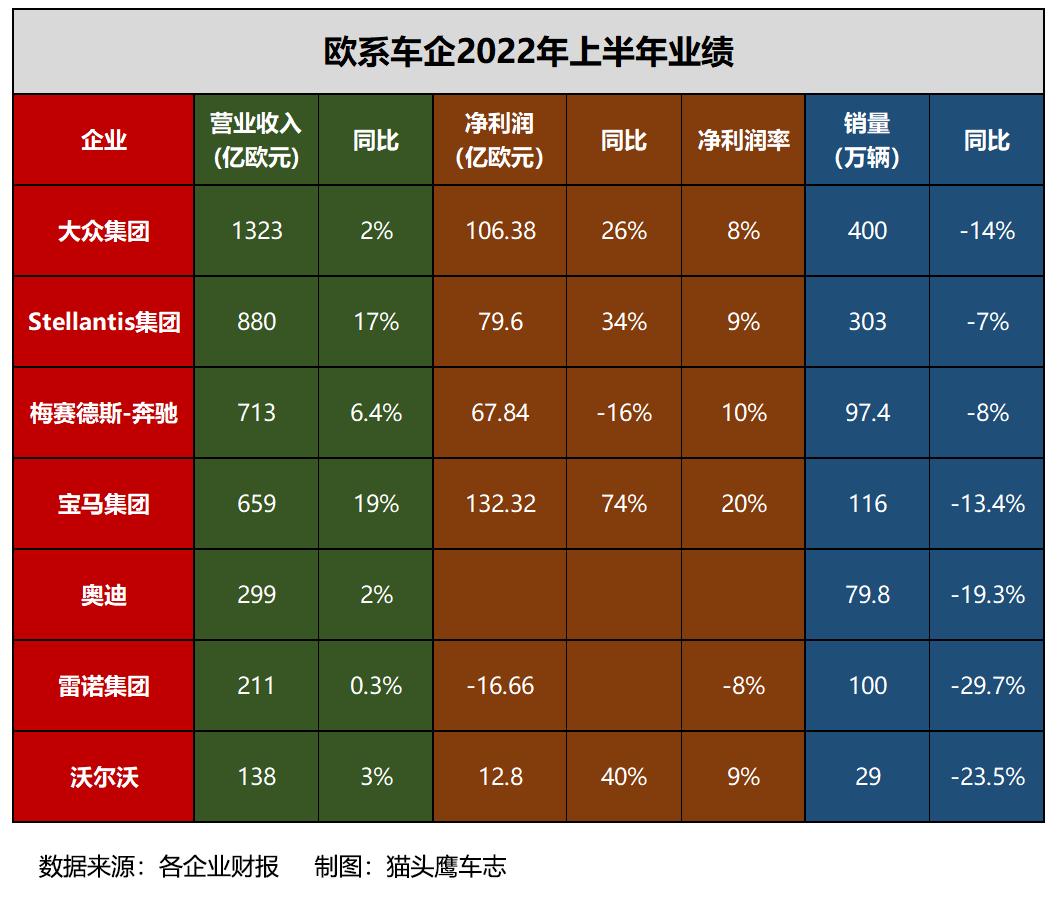

2022年上半年,欧系车企销量下滑十分明显,其中大众集团、宝马集团、奥迪、雷诺、沃尔沃均出现了两位数的下降幅度,不过在营业收入方面却全面上涨,涨幅最高的是宝马集团(19%),其次是Stellantis集团,上涨了17%。

在净利润表现方面,雷诺集团表现最差,亏损达16.66亿欧元,去年同期则盈利3.68亿欧元,据悉,其主要原因则是处置俄罗斯业务,雷诺停业部门造成了大约23亿欧元的净亏损。根据法新社此前的报道,俄罗斯是雷诺集团的全球第二大市场,去年在当地销售了大约50万辆新车。

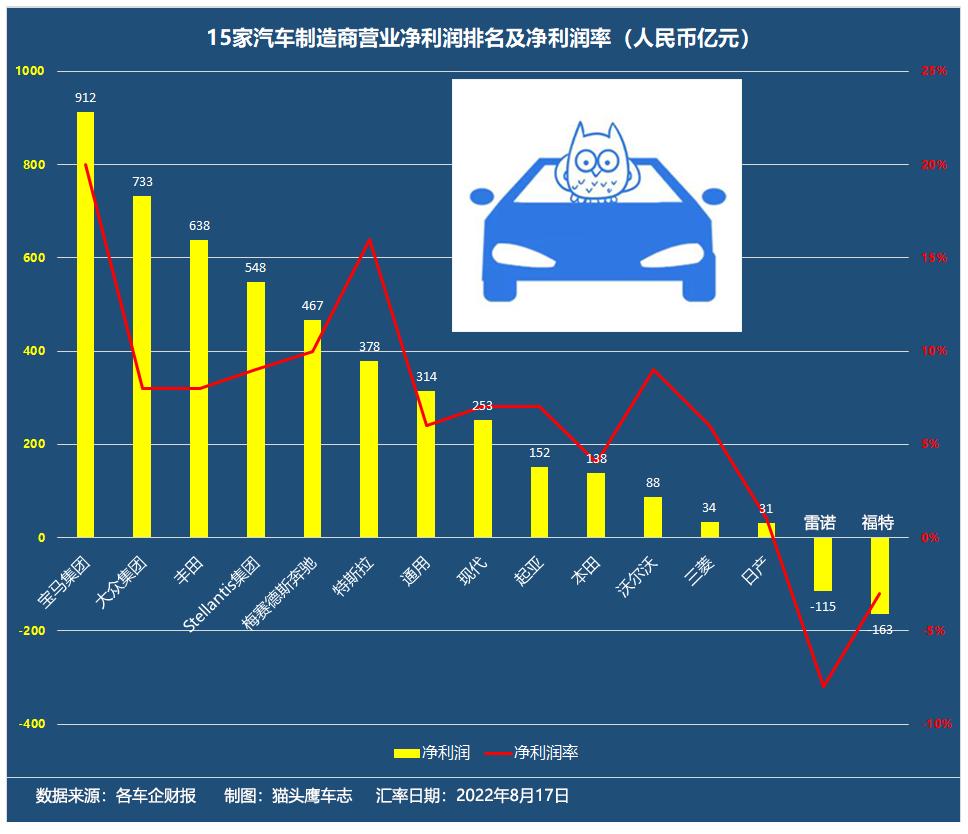

净利润表现最好的是宝马集团,同比增长了74%,净利润率达到了20%,盈利能力全球第一。与老对手梅赛德斯-奔驰和奥迪相比,宝马不仅盈利能力领先,销量也继续保持领先。

梅赛德斯-奔驰营业收入同比增长了6.4%,但是净利润同比下降了16%,不过,10%的净利润率也足以让股东们喜笑颜开。目前的梅赛德斯-奔驰主要专注于豪华,高端豪华和核心豪华销量占比提升,同时还在不断加强成本控制。数据显示,第二季度梅赛德斯-奔驰高端豪华车销量占比提升至15.4%;核心豪华车销量占总销量的56.06%。根据规划,接下来还将聚焦高端豪华和核心豪华车领域,以保持强劲的盈利能力。

大众集团销量同比下降了14%,但是营业收入和净利润双双增长,这其中奥迪集团功不可没。

今年上半年,奥迪集团的营业利润创下49.33亿欧元(去年同期31.13亿欧元)新高,同比增长 58.5%,营业利润率攀升至 16.5%(去年同期10.7%)。除了奥迪品牌之外,兰博基尼、宾利和杜卡迪品牌同样表现强劲。

兰博基尼上半年的销售额增长了30.6%,达到了13.32亿欧元;营业利润增长了69.3%,达到4.25亿欧元,营业利润率为31.9%。

宾利实现营业收入17.07欧元,同比增长28.9%;营业利润达到了3.98亿欧元,同比增长123.6%,创下历史新高,营业利润率为 23.3%。

摩托车品牌杜卡迪营业收入同比增长了5.4%,达到了5.42亿欧元,营业利润为 6800万欧元,同比增长15.3%,对应的营业利润率为 12.6%。

Stellantis集团自去年成立以来,经营数据正逐渐向好。今年上半年营业收入和净利润双双实现高增长,同时在销量方面降幅也普遍低于竞争对手。

虽然Stellantis集团在中国市场表现平平,但是似乎并没有对其业绩产生较大影响。今年上半年,Stellantis集团决定和广汽集团终止Jeep品牌的合资企业-广汽菲克,此后专注于进口。Stellantis集团CEO唐唯实曾表示,中国市场是个棘手问题,在集团的诸多战略中,始终对于中国市场没有明确规划。

日系车企:盈利能力有待提升

和欧系车企普遍大幅上涨形成鲜明对比的是,日系车企在今年上半年的表现中规中矩,销量普降的同时,丰田、本田两大巨头在利润表现不佳,日产营业收入出现了小幅下降,净利润率均没有超过10%,盈利能力明显弱于欧系车企。

2022年上半年,丰田以513.8万辆的销量继续力压大众集团称霸全球,但是在营业收入和利润表现上均不及大众集团,丰田方面将利润下降的主要原因归结为原材料成本上涨。另外,在北美市场业绩表现不佳,也是其中原因之一。

据悉,第二季度丰田在北美市场的营业利润同比骤降94%,仅为146亿日元。另外日本和欧洲市场营业利润均下降了35%,亚洲市场是营业利润惟一实现正增长的地区,同比增长了28%,中国市场功不可没。

连续三年登顶全球车企净利润排行榜,有着“最赚钱车企”之称的丰田已经被大众和宝马超越,今年大概率将跌下神坛。旗下最赚钱的雷克萨斯品牌尽管在中国市场,依然保持 “加价”势头,但是销量下降明显。乘联会数据显示,上半年雷克萨斯进口量为8.6万辆,同比下降29.68%,在豪华车市场跌幅明显超过同行。

净利润同比降幅高达37%的本田,同样将矛头指向了原材料,认为原材料成本的大幅上涨对利润造成了负面影响。对于全年预期,本田保持谨慎,预计销量同比增长9.6%,达到252万辆,考虑到日元贬值的影响,上调了全年营业收入预期,但是净利润维持7100亿日元不变。

去年从亏损泥沼中走出来的日产,依然面临较大的经营压力。疫情、芯片短缺、原材料价格以及居高不下的物流费,时刻威胁着日产的销售以及盈利能力。

今年上半年,受到疫情、供应链等因素影响,日产在中国市场的销量同比下降了23%,仅为54.6万辆。全球销量也同比下降了22.9%,为178.9万辆。今年第二季度(4-6月)日产实现营业利润649亿日元,同比下滑14%;净利润同比下降59%,为471亿日元。

对于日系车企而言,如何提升销量,提升利润率是重中之重。上半年丰田、本田、日产都在加速推出新车型,同时也在想办法降低成本。但是由于在电动化转型过程中动作缓慢,日系车企的新车更多围绕着混动、插混以及燃油车型,纯电车型比较稀缺,同时问题突出。

今年6月,在海外上市仅两月的丰田首款纯电平台车型bZ4X就发起召回,原定于6月17日上市的广汽丰田bZ4X,也被临时延期,具体上市时间待定。

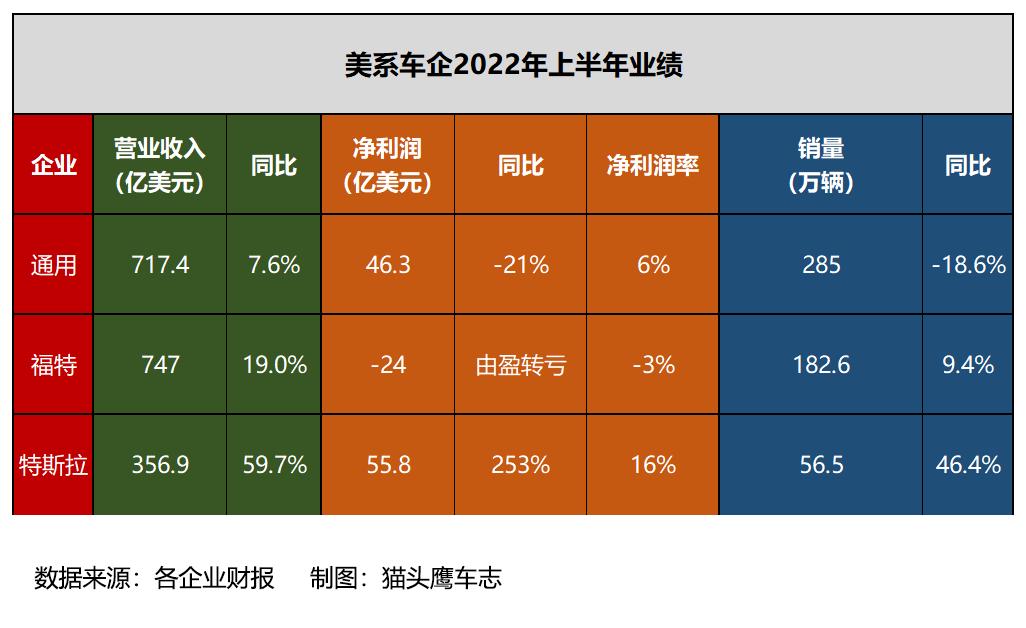

美系车系:新旧势力割裂明显

两大传统汽车制造商通用和福特均面临巨大的盈利考验,通用汽车第二季度净利润为17亿美元,同比下滑40%。通用汽车首席执行官玛丽·博拉表示,由于缺芯,通用汽车的产量一直在下降,已经采取包括减少可自由支配的支出,招聘限制在关键需求和支持增长的岗位上等积极措施来管理成本和现金流。预计下半年通用汽车全球产量和批发交付量将大幅上升,预计全年净利润将达到96亿~112亿美元。

除了产量下降的影响,通用旗下自动驾驶部门Cruise这个“吞金兽”也影响了利润。第二季度Cruise部门损失了5亿美元,每天平均亏损超过500万美元。今年上半年,共亏损了9亿美元,高于去年同期的6亿美元。如果Cruise迟迟不能商业化,将持续影响通用汽车的利润表现。

福特汽车销量逆势增长,为营业收入的提升提供了强大助力,但是对美国初创公司Rivian的投资失利却让其背上了亏损的包袱。据了解,因为投资Rivian福特第一季度损失了54亿美元,第二季度又给福特带来了24亿美元的损失。如果剔除对Rivian的投资损失,福特的业绩表现其实还算不错。

特斯拉就不必多说了,继续保持着高速增长,订单拿到手软,数钱数到手抽筋,目前唯一制约特斯拉增长的因素就是产能,马斯克为此东奔西走,寻找新的厂址,同时还在不断提高原有工厂的产能。

据报道,今年7月份,Model Y 四驱长续航版车型积压订单超14万辆;Model 3 长续航版的订单积压量约有6.38万辆。由于订单积压太多,特斯拉于日前在美国、加拿大、墨西哥等地停止接收Model 3长续航版新订单。目前,特斯拉多款车型交付时间已经排到了 2023年。

中国上海工厂目前是特斯拉全球产能最大的工厂,年产能超过75万辆,但是依然无法及时向中国市场的客户交付车辆,Model 3 和 Model Y最长交付周期达24 周(6 个月)。

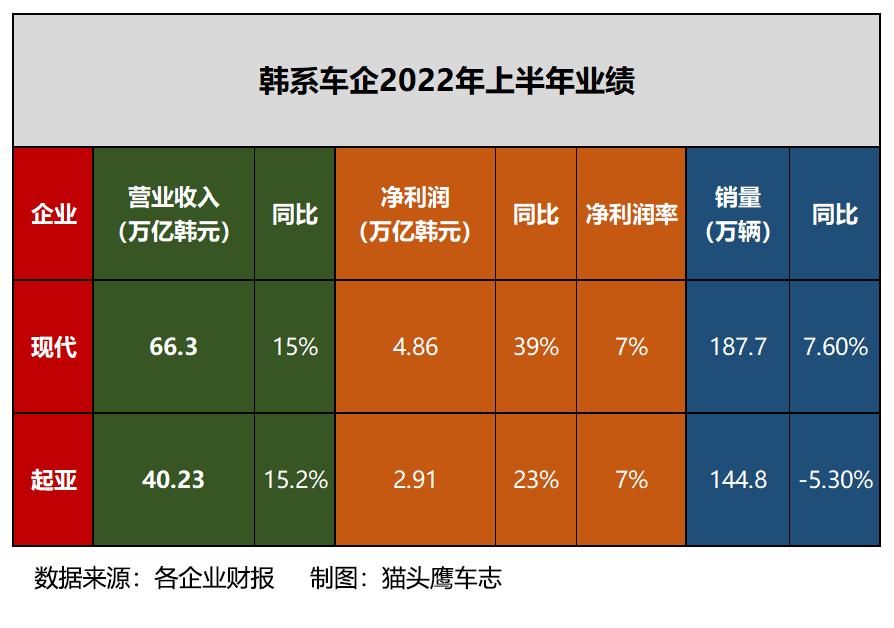

韩系车企:稳中求进

作为韩国现代汽车集团旗下两大品牌,现代和起亚在上半年的表现可圈可点:

现代和起亚在去年调整了战略计划,不断优化全球业务,加强SUV和豪华车的产品组合,专注恢复销量,以确保强劲的盈利能力。

正是凭借SUV和捷尼赛思豪华车型的强劲销售组合,集团整体销量远低于一些其他整车集团的降幅,最终332.5万辆的销量成绩位列全球第三,仅次于丰田和大众。