作者:Shirley

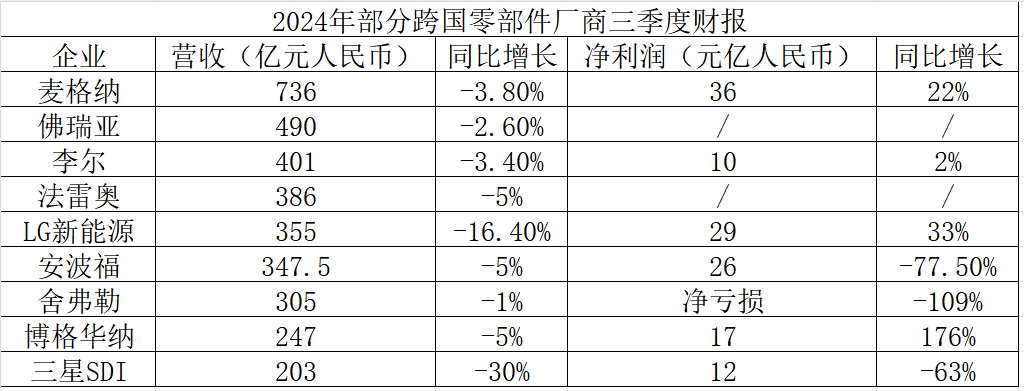

近日,国内外多家零部件供应商相继公布了第三季度财报。财报显示,像麦格纳、博格华纳、佛瑞亚、法雷奥、安波福这些跨国巨头的营收均普遍出现下滑,不少企业的利润跌幅更是显著,因而不得不相继下调全年营收预期。

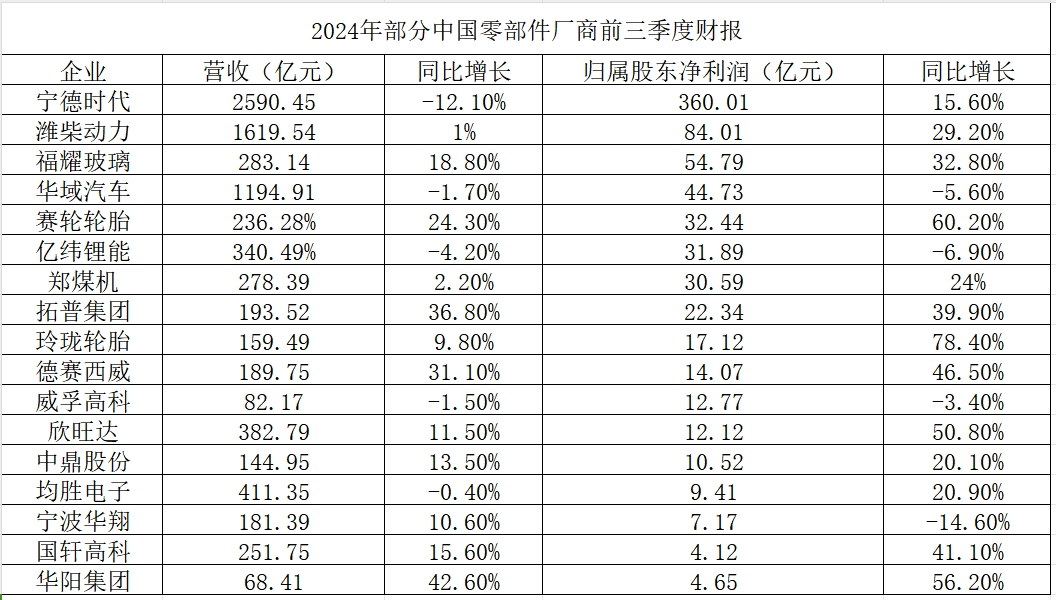

反观中国汽车零部件供应商却恰恰相反,在当下展现出了较强的韧性,多家上市公司在前三季度财报中实现了营收与净利的双增长,为行业注入了一抹亮色。

截至10月29日,已披露的123家零部件上市公司中,有86家营收正增长,占比69.92%;79家净利正增长,占比64.23%。

01全球汽车市场疲软 跨国零部件供应商腹背受敌

全球车市之疲软,早已是人尽皆知的事实。

上个月,汽车行业咨询公司J.D. Power和GlobalData就已将2024年全球轻型汽车销量的预期下调了50万辆,至8800万辆。产量方面,从第三季度的数据来看,全球汽车产量同比下降了5%,其中,北美地区同比下降5%,欧洲同比下降6%,中国则同比下降3%。

由此可见,北美和欧洲汽车市场的现状实际比中国要严峻很多。据Cox Automotive预测,美国人今年将购买1570万辆新车和卡车,比2019年的年少了100多万辆。即使是底特律“三巨头”也难以抵抗如此不景气的市场。据悉,通用汽车、福特和 Stellantis 的第三季度产量较2023年下降了12%。

而整车厂商的表现与零部件供应商之间的关系:往往相互绑定,唇亡齿寒。因而,即使是北美最大的零部件供应商麦格纳也不得不屈服于寒冬。今年三季度其营收为102.8亿美元,同比下降3.8%,低于预期的103.5亿美元。

数据显示,麦格纳三季度为汽车制造商生产了15500辆汽车,同比下降32%。其最大的部门——车身外饰和结构部门的销售额较上年同期下降7%至40.4亿美元;座椅系统收入下降10%至13.8 亿美元;整车装配业务销售额较上年同期下降2%至11.6 亿美元。

鉴于此,麦格纳也下调了2024年的业绩预期。预计2024年营收将介于422亿至432亿美元之间,低于此前预期的425亿至441亿美元。

然而,屋漏偏逢连夜雨,跨国零部件供应商所要面临的不仅是本土汽车市场的疲软,还有中国市场这头曾经的“利润奶牛”一去不返。

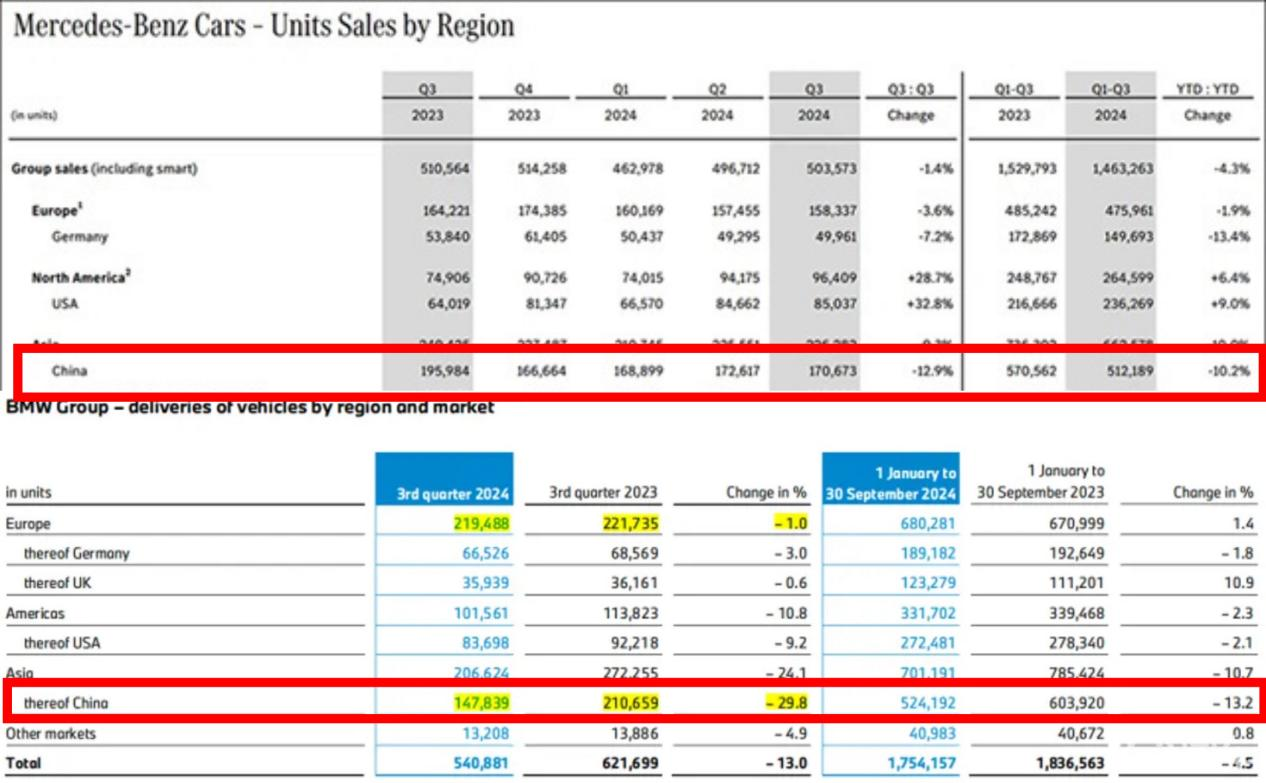

现如今,跨国车企在中国市场的颓势已经十分明显。比如曾经在中国市场不愁卖的大众汽车,如今惨遭“滑铁卢”,今年前三季度在华销量下降了10.2%;通用汽车销量更是“腰斩”,今年前三季度上汽通用汽车的累计销量为27.8万辆,同比暴跌61.55%;BBA在华亦是一蹶不振,其份额正在被自主新豪华品牌一步步瓜分……而这一切都将导致上游供应链订单锐减。

以三季度财报表现欠佳的安波福和佛瑞亚为例,前者在中国市场的季度收入下降了6%,后者更是大幅下降13.5%。

因此,越来越多的跨国零部件供应商都深刻地认识到,其必须加强和中国本土车企的合作,才能帮助自己挨过这场寒冬。

比如,博格华纳在中国的业务中,本土品牌客户的占比就已经超过了70%、安波福也已将中国车企客户的占比提升至55%,奥托立夫在安徽、嘉定建厂,其全球执行副总裁兼首席技术官干脆常驻中国。

然而,尽管跨国零部件供应商努力在中国市场寻找本土客源,但这条路也并不好走。

02新能源车起飞 中国零部件供应商崛起

众所周知,中国已成为新能源汽车最大的市场,而这也给国内汽车零部件供应商提供了快速成长的沃土。

而说起中国零部件供应商,最先想到的必定是动力电池“一哥”、如今已跃居2024年度全球汽车零部件配套供应商百强榜第四名的宁德时代。

根据财报显示,三季度宁德时代实现营业收入922.78亿元,同比下降12.48%;净利润131.36亿元,同比增长25.97%。今年前三季度实现营业收入2590.45亿元,同比下降12.09%;实现归母净利润360.01亿元,同比增长15.59%。尽管呈现增利不增收的态势,不过日赚超1.3亿元的宁德时代,赚钱能力依然在线。

值得一提的是,前三季度宁德时代国内动力电池装车量市场份额为45.9%,继续排名第一。此外,国轩高科和欣旺达的表现也很优异。今年前三季度,国轩高科营收251.75亿元,同比增长15.6%;归属于上市公司股东的净利润4.12亿元,同比增长41.11%;欣旺达营收382.79亿元,同比增长11.54%;归母净利润12.12亿元,同比增长50.84%。

不仅本土零部件供应商表现优异,中国还有比亚迪这样自给自足的车企,其还是特斯拉的电池供应商,拿下了特斯拉10GWh刀片电池大单。因此,诸如博格华纳、法雷奥、采埃孚这类大力推进电动化转型的零部件供应商想要在竞争如此激烈的中国市场持续占据一席之地,想必也并不容易。

当然,除了动力电池,在其他领域,中国汽车零部件供应商也展现出了其自身不容小觑的竞争力。比如在电子刹车领域,本土零部件供应商伯特利就从博世、大陆集团和采埃孚手中抢占了约10%的市场份额;在空气悬挂市场,孔辉科技更是以40%的份额远超威巴克、大陆集团等传统巨头,位居全国第一。

此外,随着汽车行业电动化、智能化的持续发展,“汽车电子”业务也逐渐成为了国内零部件供应商业绩增长的新动力引擎。

像德赛西威、华阳集团、均胜电子等均取得了可观的业绩。德赛西威前三季度营收189.75亿元,同比增长31.13%;归母净利润为14.07亿元,同比增长46.49%;华阳集团前三季度营收68.41亿元,同比增长42.62%;归母净利润为4.65亿元,同比增长56.20%;均胜电子前三季度营收411.35亿元,同比微降0.42%,但净利润却同比增长20.9%,达9.41亿元。

值得一提的是,2024 年前三季度,均胜电子全球新获订单全生命周期总金额约704 亿元,其中新能源车型相关的订单约376 亿。

03海外市场,谁与争锋

面对中国本土零部件供应商的强势崛起、中国车市加速内卷以及欧美主要汽车市场产销低迷,跨国零部件供应商不得不寻求新的赚钱路径,因此,现如今不断扩大海外市场的中国汽车品牌就成了它们的重要目标。

根据海关总署公布的数据,2023年中国汽车出口量已达522.1万辆,超过日本近100万辆,跃居世界第一。而中国车企的出口模式也已从单一的整车出口拓展为当地建厂、跨国技术、品牌合作、扩展海外汽车供应链与售后服务等多种贸易模式并行。对于跨国汽车零部件供应商来说,这就是机遇。

麦格纳就明确表示,鉴于当前的贸易壁垒,对于中国车企而言,整车出口不是长久之策。中国厂商可以考虑挑选成熟的当地合作伙伴,通过出口涂装车身和零部件,在当地合作伙伴的工厂进行组装,从而合理规避贸易壁垒和大规模重资产投资,分担风险。而无论是半散件组装还是中度散件组装,亦或是本地化生产,麦格纳都可以为中国客户提供无缝的解决方案。

另一家零部件供应商博格华纳也直言,如果中国车企需要在海外市场进行本地化生产,那么博格华纳遍布全球的63家工厂、19家技术中心可以提供相应支持。

然而,出海的可不只是中国车企,中国零部件供应商也在加速海外布局。以宁德时代为例,2023年其海外实现营收达到了1309.92亿元,占营收比重高达32.67%,海外市场份额已追平了LG。根据规划,接下来宁德时代在建的产能近一半都在海外,其中包括欧洲匈牙利工厂前两期项目,约70GWh。

此外,国轩高科在今年上半年海外业务营收也达到了55.27亿元,同比增长80.48%;其来自海外地区的营收占比已接近33%,远高于2023年的20%。目前国轩高科已与大众汽车、Rivian、Vinfast、InoBat、台塑集团、巴斯夫等多家海外企业建立了长期战略合作伙伴关系,共同开拓全球新能源市场。

而值得一提的是,在此次财报中我们还可以发现,国内轮胎企业的表现也十分亮眼。

比如玲珑轮胎前三季度实现营业收入159.49亿元,同比增长9.8%;归母净利润17.12亿元,同比增长78.4%;赛轮轮胎前三季度实现营业收入236.28亿元,同比增长24.28%;归母净利润32.44亿元,同比增长60.17%。但反观米其林等国际巨头却纷纷出现“滑铁卢”,以米其林为例,其前三季度营收同比下滑了4.6%。

而轮胎产业出海速度之快表现之好也是显而易见的,以赛轮轮胎为例,今年上半年它的外销收入占比高达75%,是其业绩增长的主要引擎。据悉,目前已有十多家轮胎企业在海外布局,已建和筹建的海外工厂数量已达到27个,截至2023年末,国内轮胎出口量6.2亿条,同比增长11.6%。

当然,尽管出海前景广阔,但中国零部件供应商也一样面临着包括市场环境、政策法规、技术安全、供应链管理等多个领域在内的诸多挑战。财报表现不能代表全局,事实上中外零部件供应商各具优势,也各有其困局。因此,虽互为竞争对手,但从长远的视角来看,找到全球化竞争中的定位并实现互补合作,以达成共赢局面,才是全球汽车零部件产业未来发展的核心要务。